© Bản quyền thuộc về Vietstock

Mô hình hai đỉnh và hai đáy/Double Top & Double Bottom

.

Thông tin chung

THUỘC NHÓM

Phân tích kỹ thuật

SỐ LƯỢT XEM

2148

NGÀY CẬP NHẬT

26/07/2024

Mô hình hai đỉnh và hai đáy / Double Top & Double Bottom

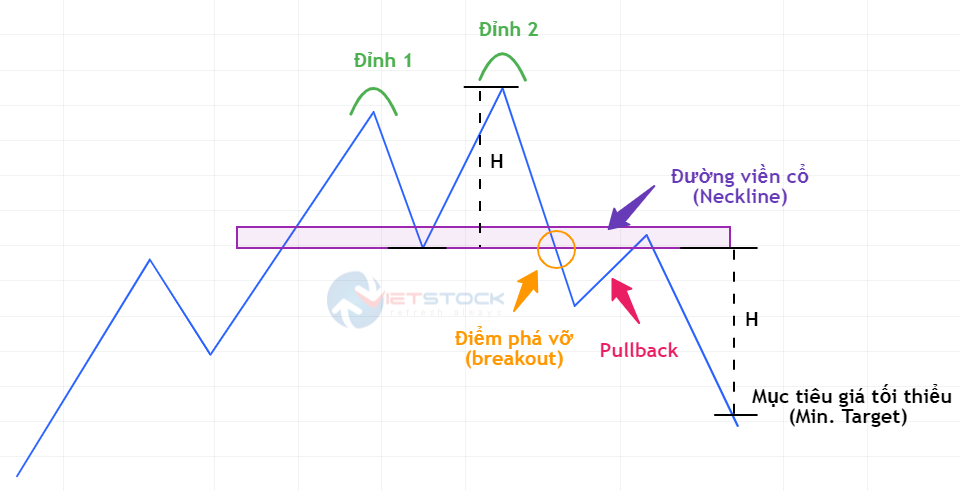

Mẫu hình hai đỉnh xuất hiện khi giá tăng đến ngưỡng kháng cự với khối lượng giao dịch đáng kể, rồi quay đầu giảm và tiếp theo giá tăng trở lại mức kháng cự với khối lượng giao dịch sụt giảm. Sau đó, giá đi xuống và bắt đầu một xu hướng giảm mới.

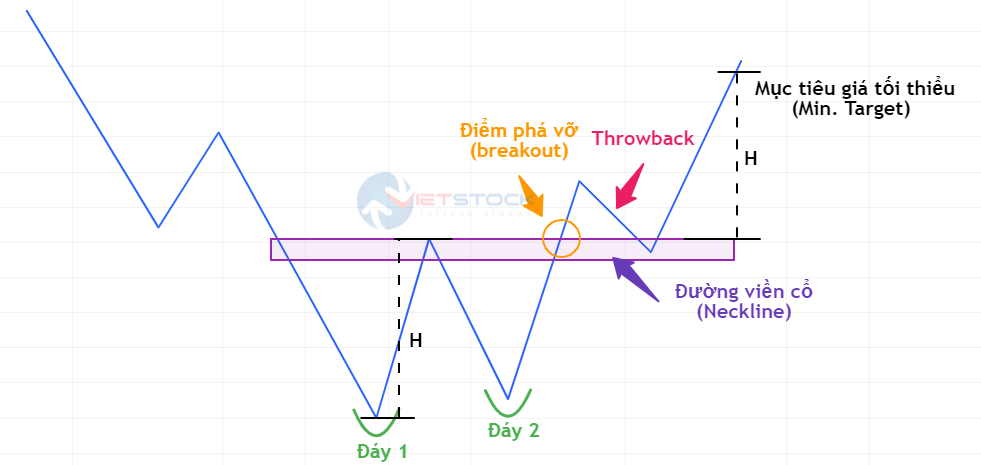

Mẫu hình Hai đáy có chung đặc điểm với mẫu hình Hai đỉnh nhưng ngược lại.

Đặc điểm nhận dạng

Theo Thomas N. Bulkowski thì hai đỉnh/hai đáy trong mẫu hình nên có dạng giống nhau, đỉnh giá hẹp giống chữ “V” ngược hoặc đáy tròn chữ “U” ngược.

Thông thường, khối lượng cao hơn ở đỉnh bên trái nhưng khối lượng có xu hướng giảm từ đỉnh trái sang đáy phải. Mẫu hình hoàn thiện và được xem là hợp lệ khi giá phá vỡ xuống dưới (Downward Breakouts) đường viền cổ (Neckline) đồng thời đóng cửa dưới đáy giữa hai đáy.

Ngoài ra, Thomas N. Bulkowski cũng nêu một số kết quả thống kê thú vị về mẫu hình này như tỷ lệ thất bại hòa vốn từ 20 - 25%; phần trăm số lần hồi về đường viền cổ sau khi phá vỡ (Pullback) là 64 - 65%; 43 - 64% là phần trăm số lần mẫu hình đạt được mục tiêu giá (Price target)… Có thể thấy đây là mô hình có xác suất thành công khá cao.

Đo mục tiêu giá của mẫu hình

Trước hết, chúng ta cần xác nhận đường viền cổ (Neckline). Đường này được vẽ ở đáy giữa hai đỉnh và song song với trục hoành. Sau đó, tính chiều cao (ký hiệu: H) của mẫu từ mức thấp nhất của đáy giữa hai đỉnh đến đỉnh cao nhất trong hai đỉnh, rồi chúng ta dùng mức giá ở điểm phá vỡ (Breaking point) ở Neckline cộng thêm kết quả vừa tính được để có giá mục tiêu và cách tính tương tự cho trường hợp hai đáy.

Nguồn: Sách Phân tích kỹ thuật từ A đến Z